La loi du 5 septembre 2018 pour la Liberté de choisir son avenir professionnel simplifie la déclaration des entreprises dans le cadre de l’obligation d’emploi des travailleurs handicapés.

Ainsi, depuis le 1er janvier 2020, toute entreprise privée, quel que soit son effectif (même une entreprise de moins de 20 salariés), doit déclarer le nombre de travailleurs handicapés qu’elle emploie. Cette déclaration s’effectue mensuellement, par voie dématérialisée, via la déclaration sociale nominative (DSN).

La déclaration relative à l’obligation d’emploi des travailleurs handicapés de 2020 sera effectuée dans la DSN de mai 2021.

En effet, la déclaration et le recouvrement de la contribution sont transférés à l’URSSAF.

Le montant de la contribution DOETH 2020

Si l’employeur ne respecte pas son obligation d’emploi, il doit verser une contribution annuelle à l’Agefiph pour le secteur privé.

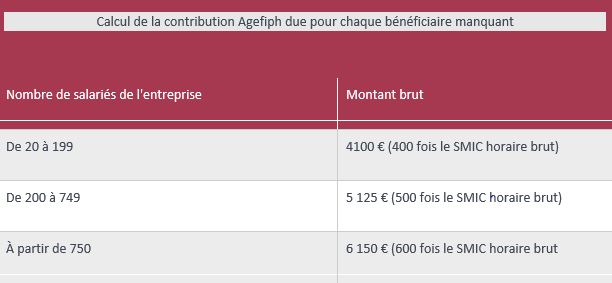

La contribution Agefiph est calculée en fonction du nombre de bénéficiaires que l’employeur aurait dû recruter et en fonction de la taille de l’entreprise, sur la base de la déclaration transmise.

L’entreprise qui, pendant une période supérieure à 3 ans, n’a employé aucun bénéficiaire de l’obligation d’emploi est soumise à une contribution majorée de 15 375 € (soit 1500 fois le SMIC), quel que soit l’effectif de l’entreprise.

Une entreprise concernée par l’obligation d’emploi pour la 1ère fois, mais qui compte plus de 20 salariés dès sa 1ère année d’existence ou dépasse 20 salariés pour la 1ère fois, ne paie pas la contribution pendant cette période de 3 ans.

Ce délai est prévu pour lui permettre de se mettre en conformité avec son obligation d’emploi.

Comment éviter la sur-contribution ?

Pour éviter la sur-contribution avec l’application du coefficient de 1500, l’employeur doit, au cours des 4 années (3 années précédentes + année de référence), soit avoir :

– recruté au moins un BOETH ;

– passé un contrat de fourniture, de sous-traitance ou de prestations de services avec une EA, un Esat, un TIH ou une EPS si le salarié porté est bénéficiaire de l’obligation d’emploi, d’un montant supérieur à 600 fois le smic horaire en vigueur au 31 décembre de l’année de référence ;

– appliqué un accord agréé.

Pour les entreprises n’ayant employé aucun bénéficiaire de l’OETH, mais ayant uniquement recours à la sous-traitance, le montant du prix hors taxes payé des contrats de fournitures, de sous-traitance ou de services, duquel sont déduits les coûts des matières premières, des produits, des matériaux, de la sous-traitance, des consommations intermédiaires et des frais de vente et de commercialisation, doit être supérieur, sur quatre ans, à 600 fois le smic horaire afin d’éviter la sur-contribution (coefficient 1500).

Les déductions applicables en 2020 :

La contribution d’une entreprise, calculée en fonction du nombre de BOETH manquants, peut être réduite par trois types de déductions.

Ces dernières concernent :

– les dépenses déductibles, c’est-à-dire celles supportées directement par l’entreprise et destinées à favoriser l’accueil, l’insertion ou le maintien dans l’emploi des travailleurs handicapés ;

– les achats auprès des EA, des Esat, des travailleurs indépendants handicapés (TIH) et des entreprises de portage salarial (EPS) lorsque le salarié porté est bénéficiaire de l’obligation d’emploi ;

– l’effectif des Ecap de l’entreprise dont la liste est fixée par décret.

ATTENTION

Le montant des dépenses déductibles à retenir est le montant HT figurant sur la facture. Ce montant est plafonné à 10 % du montant de la contribution annuelle brute (avant déductions).

L’URSSAF a mis en ligne un livre blanc « Guide de l’OETH ».